Desde las antiguas civilizaciones hasta los modernos mercados financieros, el oro ha mantenido su lustre y atractivo a lo largo de los siglos. Este metal precioso no solo ha sido codiciado por su belleza y rareza, sino también por su capacidad para actuar como un refugio seguro en tiempos de crisis económica y financiera. Pero, ¿alguna vez te has preguntado por qué el oro es tan valorado en el ámbito del trading y la inversión? ¿O cómo puedes comenzar a invertir o hacer trading con oro para potenciar tu cartera de inversiones?

En este artículo, exploraremos en profundidad el papel del oro en el mercado financiero, examinando su historia como medio de intercambio y reserva de valor. Analizaremos cómo fluctúa el valor del oro y los factores que influyen en estas variaciones. Además, desvelaremos su relación con otros instrumentos financieros como los bonos del estado y las acciones, y proporcionaremos una guía detallada sobre cómo puedes operar con oro, ya sea como principiante en el mundo del trading o como un inversor experimentado buscando diversificar.

El oro no solo simboliza riqueza, sino que ofrece una serie de ventajas tácticas para los traders e inversores. Desde su capacidad para proteger contra la inflación hasta su alta liquidez en los mercados globales, el oro presenta oportunidades únicas que lo diferencian de otros activos. Sin embargo, como cualquier inversión, operar con oro también tiene sus desafíos y riesgos, que es crucial entender antes de sumergirse en los mercados.

Prepárate para desvelar los secretos del trading con oro, aprender sobre sus ciclos de valor y descubrir cómo puedes comenzar a operar con este metal precioso para mejorar tu perfil de inversión. Este viaje no solo enriquecerá tu conocimiento sobre uno de los activos más antiguos del mundo, sino que también te equipará con las herramientas necesarias para tomar decisiones de inversión informadas y estratégicas.

Historia del Oro en el Mercado Financiero

El oro ha jugado un papel central en las economías globales desde tiempos inmemoriales. Originalmente utilizado por civilizaciones antiguas para fabricar joyas y monedas, su valor inherente lo convirtió rápidamente en un pilar de los sistemas financieros a nivel mundial.

De Moneda a Reserva de Valor

Durante siglos, el oro fue utilizado como moneda en muchas culturas, lo que facilitó el comercio a través de las fronteras geográficas y culturales. En el Imperio Romano, por ejemplo, el aureus y más tarde el solidus servían no solo como medios de comercio, sino también como símbolos de riqueza y poder. Con el tiempo, a medida que las economías evolucionaban hacia sistemas monetarios más complejos y el papel moneda comenzaba a predominar, el oro siguió siendo un estándar debido a su escasez y dificultad para ser falsificado.

En el siglo XIX, muchos países adoptaron el patrón oro, un sistema monetario en el que la moneda de un país tiene un valor directamente vinculado a una cantidad específica de oro. Esto proporcionó una base estable para el comercio internacional, ya que las tasas de cambio entre las monedas estaban fijas. Sin embargo, el patrón oro también presentaba desafíos, especialmente durante períodos de crisis económica, donde la demanda de oro podía superar a la oferta, causando deflación y recesión económica.

El Oro en el Siglo XX y XXI

Durante la Gran Depresión, muchos países abandonaron el patrón oro para poder imprimir más dinero y estimular sus economías. Posteriormente, en 1944, el Acuerdo de Bretton Woods estableció el dólar estadounidense, que estaba respaldado por oro, como la moneda principal para las transacciones internacionales. Este sistema perduró hasta 1971, cuando Estados Unidos, bajo la presidencia de Richard Nixon, dejó de convertir dólares por oro, dando paso a lo que ahora conocemos como monedas fiduciarias.

A pesar de este cambio, el oro nunca perdió su atractivo como refugio seguro. Continúa siendo una parte crucial de las reservas de los bancos centrales y un activo preferido durante tiempos de incertidumbre política o económica. En las últimas décadas, eventos como la crisis financiera de 2008 y la pandemia de COVID-19 en 2020 reafirmaron el estatus del oro como un “seguro” contra la volatilidad del mercado y la inflación, observándose significativos aumentos en su precio durante estos periodos.

El Oro Hoy

Hoy en día, el oro sigue siendo un activo financiero relevante, tanto para la inversión directa como para la especulación en los mercados de futuros y opciones. Las innovaciones tecnológicas y la aparición de plataformas de trading online han democratizado el acceso al oro, permitiendo a los traders e inversores de todos los niveles participar en su comercio. El oro no solo se considera una cobertura contra la inflación y la devaluación de la moneda, sino que también forma parte de una estrategia de diversificación de cartera, ya que generalmente mantiene un valor inverso al de otros activos principales como las acciones y bonos.

Esta rica historia y su evolución en el ámbito financiero hacen del oro una opción intrigante y valiosa para cualquier trader o inversor que busque aprovechar las oportunidades que este metal precioso ofrece en el mundo moderno del trading.

Comportamiento del Valor del Oro

El valor del oro es resultado de una compleja interacción de factores que van desde la macroeconomía global hasta las tendencias de consumo individual. A continuación, desglosamos los principales elementos que influyen en las fluctuaciones de este precioso metal.

Factores Económicos Globales

Inflación

La inflación es uno de los factores más influyentes en el precio del oro. Tradicionalmente, el oro ha sido considerado una cobertura eficaz contra la inflación. Cuando los precios suben, el valor de las monedas fiduciarias tiende a disminuir debido a su menor poder adquisitivo. En contraste, el oro mantiene su valor real, ya que no puede ser devaluado por las impresiones excesivas de moneda o políticas monetarias expansivas.

- Períodos de Alta Inflación: Durante estos tiempos, los inversores suelen mover sus activos hacia el oro para proteger sus ahorros de la devaluación de la moneda, incrementando así la demanda y el precio del metal.

Tasas de Interés

Las tasas de interés que establecen los bancos centrales tienen un efecto profundo en el precio del oro. Las tasas de interés y el precio del oro generalmente tienen una relación inversa:

- Tasas de Interés Bajas: Cuando las tasas son bajas, los rendimientos de los activos generadores de intereses como bonos y cuentas de ahorro disminuyen, haciendo que el oro sea una inversión más atractiva pese a no ofrecer rendimientos periódicos.

- Tasas de Interés Altas: Por el contrario, cuando las tasas de interés son altas, los inversores pueden preferir mantener dinero en instrumentos que generen intereses, reduciendo así la demanda y el precio del oro.

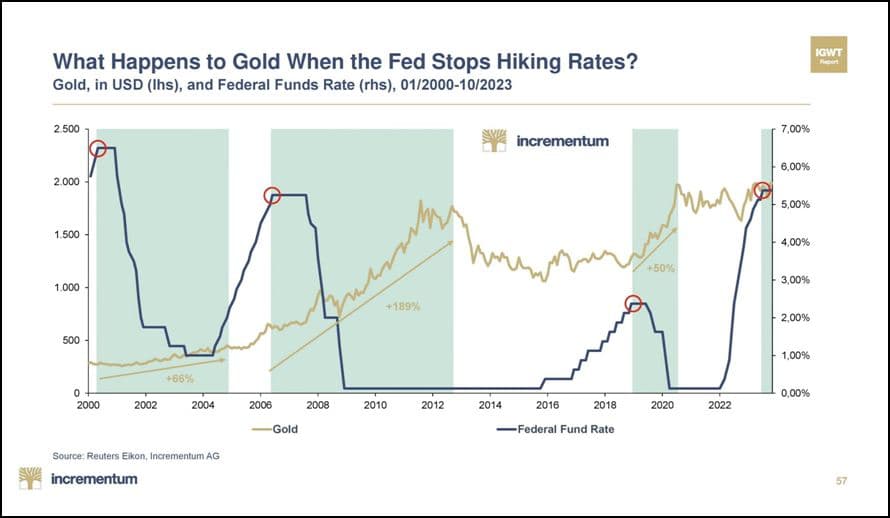

Sin embargo, como se aprecia en el gráfico, los inversores descuentan con bastante anticipación el futuro. Los puntos en los que La Reserva Federal anunció que los tipos de interés ya habían llegado a su máximo, el valor del oro comienza a subir debido a que los inversores esperan a partir de aquí una relajación de la política monetaria a largo plazo, es decir, a partir de aquí los tipos de interés tenderán a bajar haciendo que el oro vuelva a ser atractivo.

Fortaleza del Dólar Estadounidense

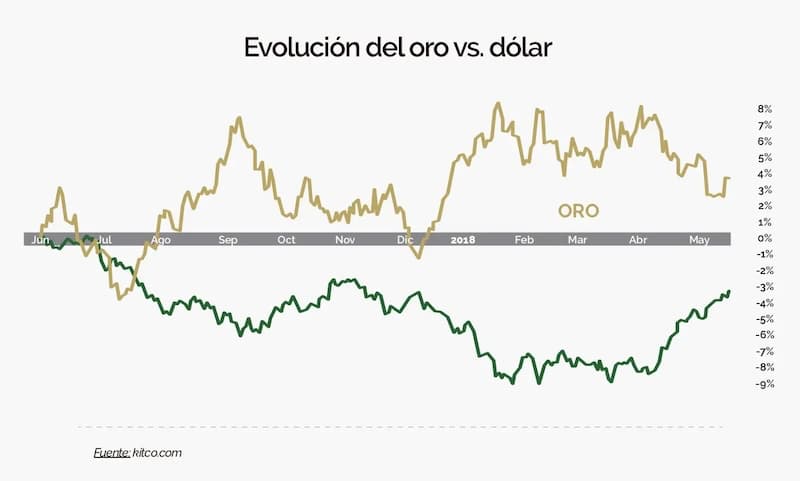

El dólar estadounidense tiene una relación significativa y a menudo inversa con el precio del oro. El oro se cotiza en dólares a nivel global, y su fuerza relativa puede impactar directamente en el precio del oro:

- Dólar Fuerte: Un dólar fuerte puede hacer que el oro sea más caro para los inversores que usan otras monedas, reduciendo así la demanda internacional y bajando los precios del oro.

- Dólar Débil: Un dólar debilitado hace que el oro sea más accesible para los inversores que no usan dólares, aumentando la demanda y, con ello, el precio del oro.

Estabilidad Política y Económica

El oro es frecuentemente considerado un “activo de refugio seguro” durante periodos de inestabilidad política o económica. En tiempos de incertidumbre, ya sea por conflictos políticos, crisis financieras o desastres naturales, el oro se convierte en una inversión predilecta debido a su estabilidad inherente.

- Crisis Globales: Durante eventos globales adversos, como crisis financieras o pandemias, el oro a menudo experimenta un aumento en la demanda, lo que se refleja en un aumento en su precio.

Dinámicas de Oferta y Demanda

La oferta y la demanda de oro también juegan un papel crucial en la determinación de su precio. Aunque la demanda de oro para joyería, inversión y uso industrial es bien conocida, la oferta de oro proveniente de la minería y el reciclaje también puede afectar significativamente los precios.

- Restricciones de Suministro: Limitaciones en la producción minera, ya sea por regulaciones ambientales o agotamiento de minas, pueden disminuir la oferta y aumentar el precio del oro.

En conclusión, los factores económicos globales que influyen en el precio del oro son múltiples y complejos. Los inversores deben estar conscientes de estas dinámicas al considerar el oro como parte de sus estrategias de inversión, pues comprender estos factores puede proporcionar una ventaja significativa en la toma de decisiones en el mercado del oro.

Factores Geopolíticos y Crisis Económicas

El oro es considerado un refugio seguro en tiempos de incertidumbre política y económica. Durante periodos de tensiones geopolíticas, guerras, crisis económicas o pandemias, los inversores tienden a trasladar sus capitales de activos más riesgosos como las acciones a inversiones seguras como el oro. Este aumento de la demanda impulsa el precio al alza.

Demanda Física

La demanda de oro no solo proviene de los inversores, sino también de la industria y la joyería. Aproximadamente la mitad de la demanda mundial de oro proviene de la industria de la joyería, mientras que el resto se divide entre inversiones financieras y usos industriales, incluyendo la electrónica y la odontología.

- India y China: Estos dos países son los mayores consumidores de oro, principalmente debido a su demanda cultural y de joyería. Los festivales y las bodas pueden causar picos significativos en la demanda de oro, afectando globalmente su precio.

Producción Minera

La oferta de oro también afecta su precio. La extracción de oro es un proceso costoso y lento, y las tasas de producción pueden influir en el mercado. Si la producción minera disminuye debido a factores como regulaciones ambientales más estrictas o agotamiento de minas, el precio del oro podría aumentar debido a la escasez relativa del metal.

Inversión en Mercados Financieros

Con la introducción de instrumentos financieros como los ETFs (fondos cotizados en bolsa) y los futuros de oro, los inversores tienen ahora más herramientas para acceder al oro sin necesidad de poseerlo físicamente. Estos instrumentos permiten a los inversores comprar y vender exposición al oro con gran facilidad, lo que puede aumentar la volatilidad del precio del oro debido a la rapidez con la que se puede entrar y salir de posiciones.

Tendencias de Inversión y Especulación

Las tendencias y el sentimiento del mercado también juegan un papel crucial. En tiempos de optimismo económico, los inversores pueden desviar su atención hacia activos de mayor riesgo con potencial de mayores rendimientos, disminuyendo la demanda y el precio del oro. Por el contrario, en momentos de pesimismo, el atractivo del oro como inversión segura puede disparar tanto la demanda como su precio.

El comportamiento del valor del oro es el resultado de una combinación dinámica de estos y otros factores, lo que hace que su trading requiera no solo un entendimiento de los mercados financieros, sino también una apreciación de las condiciones económicas y políticas globales.

Relación del Oro con otros Instrumentos Financieros

El oro mantiene una relación interesante y a veces compleja con varios otros instrumentos financieros, incluyendo acciones, bonos, y divisas. Estas relaciones pueden influir significativamente en las estrategias de trading e inversión. A continuación, exploramos cómo el oro interactúa con estos instrumentos.

Oro y Mercado de Valores

La relación entre el oro y el mercado de valores es, frecuentemente, inversa. En tiempos de alta confianza del mercado y rendimientos positivos en las bolsas, los inversores tienden a alejarse del oro, considerado como un refugio seguro, y se inclinan hacia acciones, que ofrecen potencial de apreciación y dividendos. Por otro lado, en momentos de incertidumbre o caídas del mercado, los inversores pueden trasladar su capital hacia el oro para protegerse contra la volatilidad y las pérdidas, lo que a menudo impulsa el precio del oro al alza.

Oro y Bonos

La relación entre el oro y los bonos es también importante, especialmente en lo que respecta a los bonos del tesoro de EE. UU., que son vistos como otra forma de inversión segura. Durante periodos de baja en las tasas de interés, los rendimientos de los bonos disminuyen, lo que puede hacer que el oro sea más atractivo, ya que los costos de oportunidad de mantener oro (que no ofrece rendimiento) son menores. Inversamente, cuando las tasas de interés suben, y con ellas los rendimientos de los bonos, el oro puede ser menos deseable.

Oro y Divisas

El oro también tiene una relación significativa con el dólar estadounidense, como se mencionó anteriormente. Un dólar fuerte generalmente hace que el oro sea más caro para los inversores que usan otras divisas, disminuyendo su demanda y, potencialmente, su precio. Un dólar débil, por su parte, puede hacer que el oro sea más barato en términos de otras monedas, incrementando la demanda y elevando su precio.

Además, el oro es frecuentemente comparado con el yen japonés y el franco suizo, dos divisas que también son consideradas refugios seguros. En tiempos de crisis global, estos activos tienden a moverse en direcciones similares. Los inversores que buscan diversificar sus posiciones en refugios seguros a menudo balancean sus inversiones entre estas divisas y el oro.

Oro y Commodities

El oro también se compara a menudo con otros commodities, como el petróleo. Aunque la relación no es tan directa o inversa como con las acciones o el dólar, hay factores que enlazan sus movimientos de precio. Por ejemplo, un aumento en el precio del petróleo puede elevar la inflación, lo que a su vez podría incrementar la demanda de oro como cobertura contra esta.

Oro y Criptomonedas

Recientemente, las criptomonedas, especialmente Bitcoin, han sido comparadas con el oro como formas de “oro digital”. Si bien la correlación directa entre ambos sigue siendo objeto de debate, es evidente que ambos activos son considerados por algunos inversores como coberturas contra la inflación y la devaluación monetaria. Sin embargo, la volatilidad de las criptomonedas es considerablemente más alta en comparación con el oro, lo que debe ser considerado por los inversores al tomar decisiones de diversificación.

Conclusión sobre las Relaciones Financieras

Entender cómo el oro interactúa con diferentes instrumentos financieros puede ayudar a los inversores y traders a tomar decisiones más informadas. Al observar las tendencias económicas globales y los movimientos de mercado, pueden identificar oportunidades para usar el oro como parte de una estrategia de inversión diversificada o como un refugio seguro en tiempos de incertidumbre económica. La clave está en monitorear estas relaciones y adaptar las estrategias de inversión acorde a las condiciones del mercado global.

Cómo Operar el Oro

Operar con oro puede ser una excelente forma de diversificar tu cartera de inversiones y protegerte contra la volatilidad del mercado. A continuación, te presentamos varias formas en las que puedes comenzar a operar con oro, junto con recomendaciones estratégicas para cada método.

1. Compra de Oro Físico

La forma más tradicional de invertir en oro es comprarlo físicamente en forma de lingotes, monedas o joyas. Esta opción tiene el beneficio de poseer un activo tangible que puede conservar su valor en tiempos de crisis económica.

Consideraciones:

- Almacenamiento y seguridad: Deberás asegurarte de tener un lugar seguro donde guardar el oro, lo que podría incluir el alquiler de una caja de seguridad en un banco.

- Costos adicionales: Comprar oro físico implica costos de fabricación y posiblemente costos de transacción, que pueden reducir el rendimiento de la inversión.

- Liquidez: Aunque el oro es bastante líquido, convertirlo en efectivo puede requerir tiempo y resultar en una pérdida si el mercado está a la baja.

2. Fondos Cotizados en Bolsa (ETFs) de Oro

Los ETFs de oro permiten a los inversores exponerse a las fluctuaciones del precio del oro sin poseer el metal físicamente. Estos fondos invierten en oro físico y se negocian en una bolsa de valores como una acción común.

Consideraciones:

- Facilidad de transacción: Comprar y vender participaciones en un ETF de oro es tan fácil como operar con acciones.

- Costos más bajos: Los ETFs generalmente tienen costos de gestión más bajos en comparación con los costos de almacenamiento y seguro del oro físico.

- No hay entrega física: No necesitas preocuparte por la seguridad o almacenamiento del oro físico.

Fondos Cotizados (ETFs) de Oro más populares

Los ETFs de oro se han convertido en una opción popular para los inversores que desean obtener exposición al precio del oro sin los desafíos que conlleva la posesión física del metal, como el almacenamiento y la seguridad. Estos fondos cotizan en bolsa y replican el desempeño del oro, ofreciendo una forma líquida y eficiente de invertir en oro. A continuación, exploraremos algunos de los ETFs de oro más recomendados y sus características específicas.

SPDR Gold Shares (GLD)

Uno de los ETFs de oro más grandes y populares es el SPDR Gold Shares (GLD). Este fondo busca reflejar el desempeño del precio del oro al contado, menos los gastos del fondo. GLD es una elección común para inversores institucionales y minoristas debido a su alta liquidez y tamaño considerable, lo que facilita comprar y vender acciones del fondo en el mercado abierto con facilidad.

iShares Gold Trust (IAU)

Otro ETF prominente es el iShares Gold Trust (IAU), que también busca replicar el precio del oro. Comparado con GLD, IAU tiene una estructura de costos más baja, lo que lo hace atractivo para inversores que buscan una opción más económica. Sus acciones representan menos oro en comparación con GLD, lo que puede ser una ventaja para inversores con menos capital que deseen invertir en cantidades más manejables.

VanEck Vectors Gold Miners ETF (GDX)

Aunque no es un ETF que invierte directamente en oro físico, el VanEck Vectors Gold Miners ETF (GDX) merece mención por su enfoque en las compañías mineras de oro. GDX invierte en una gama de compañías mineras de oro, proporcionando exposición al sector del oro más allá del metal mismo. Este ETF es adecuado para inversores que buscan beneficiarse de la rentabilidad de las empresas mineras, las cuales pueden ofrecer un apalancamiento sobre el precio del oro.

VanEck Vectors Junior Gold Miners ETF (GDXJ)

Similar a GDX, el VanEck Vectors Junior Gold Miners ETF (GDXJ) se centra en una subcategoría del mercado: las mineras de oro junior. Estas son compañías más pequeñas y potencialmente más volátiles que están en las etapas exploratorias o de desarrollo temprano. GDXJ es adecuado para inversores que buscan un mayor potencial de crecimiento y están dispuestos a asumir mayores riesgos por la volatilidad asociada con las empresas más pequeñas.

Aberdeen Standard Physical Gold Shares ETF (SGOL)

Para aquellos inversores que prefieren un enfoque más directo en el oro físico, el Aberdeen Standard Physical Gold Shares ETF (SGOL) ofrece una alternativa. SGOL busca replicar el desempeño del precio del oro, manteniendo el oro físico almacenado en bóvedas seguras en Suiza. Este ETF es particularmente atractivo para los inversores que valoran la seguridad y la transparencia en la custodia del oro físico.

3. Contratos por Diferencia (CFDs)

Los CFDs son instrumentos financieros que permiten a los traders especular sobre el precio del oro sin comprarlo. Cuando operas CFDs, básicamente estás comprando un contrato que refleja el precio del oro y puedes beneficiarte de las predicciones correctas del movimiento de precios, ya sea hacia arriba o hacia abajo.

Consideraciones:

- Apalancamiento: Los CFDs permiten el uso de apalancamiento, lo que significa que puedes operar con más dinero del que realmente posees, potencialmente aumentando tus ganancias pero también tus pérdidas.

- Riesgo elevado: Dado el apalancamiento y la volatilidad del oro, los CFDs pueden ser más riesgosos que otras formas de inversión en oro.

4. Futuros y Opciones sobre Oro

Estos instrumentos derivados te permiten comprar o vender oro a un precio específico en una fecha futura. Los futuros de oro son contratos obligatorios, mientras que las opciones de oro te dan el derecho, pero no la obligación, de comprar o vender.

Consideraciones:

- Protección y especulación: Estos instrumentos son utilizados tanto para protegerse contra el riesgo de precios como para especular.

- Complicaciones técnicas: Operar futuros y opciones puede ser complicado y generalmente es mejor para inversores más experimentados.

Ventajas y Desventajas de Operar con Oro

Invertir en oro puede ofrecer numerosos beneficios, pero también presenta ciertos desafíos que deben ser cuidadosamente considerados por cualquier trader o inversor. A continuación, exploramos en detalle las ventajas y desventajas de operar con este metal precioso.

Ventajas del Trading con Oro

Invertir en oro ofrece numerosas ventajas que pueden hacer de este metal precioso una adición valiosa y estratégica a cualquier cartera de inversión. A continuación, detallamos más ampliamente estas ventajas:

1. Protección contra la Inflación

El oro ha demostrado históricamente ser una excelente cobertura contra la inflación. A lo largo del tiempo, su valor tiende a aumentar cuando el poder adquisitivo de la moneda fiduciaria se debilita. Durante períodos de alta inflación, los inversores a menudo recurren al oro como una forma segura de proteger el valor de su capital, lo que puede aumentar su precio.

2. Diversificación de la Cartera

El oro ofrece beneficios significativos de diversificación debido a su baja correlación con otros activos financieros como las acciones y los bonos. En momentos de incertidumbre del mercado o caídas bursátiles, el oro tiende a mantener su valor e incluso a aumentar, lo que ayuda a estabilizar la cartera global del inversor.

3. Refugio Seguro en Tiempos de Crisis

Una de las características más apreciadas del oro es su capacidad de actuar como un refugio seguro durante períodos de crisis económica, política o financiera. En tiempos de incertidumbre, los inversores suelen buscar activos que probablemente conservarán su valor, y el oro ha cumplido consistentemente con este papel.

4. Liquidez

El oro es uno de los activos más líquidos en los mercados globales. Puede ser comprado y vendido rápidamente en numerosas plataformas de trading, incluidas bolsas de valores, tiendas de metales preciosos, y a través de plataformas online. Esta liquidez es especialmente valiosa en situaciones de necesidad rápida de efectivo o cuando se requiere hacer ajustes ágiles en la cartera.

5. Atractivo Universal

El oro es un activo globalmente reconocido y valorado. Su demanda no se limita a inversores financieros; también tiene un mercado sustancial en joyería y en usos industriales. Este atractivo universal fortalece su posición como un activo valioso.

6. Independencia de la Política Monetaria

A diferencia de las monedas fiduciarias, que están sujetas a las políticas monetarias de los gobiernos y pueden ser devaluadas por la impresión excesiva de dinero, el oro no puede ser “impreso” o arbitrariamente aumentado en cantidad. Esto le otorga una cierta protección contra la manipulación política y económica.

7. Potencial de Apreciación a Largo Plazo

Aunque el oro puede ser volátil en el corto plazo, históricamente ha mostrado un sólido rendimiento a largo plazo. La demanda continua de oro por parte de los sectores de la joyería, inversión y tecnología contribuye a su potencial de apreciación a lo largo del tiempo.

Desventajas del Trading con Oro

Aunque el trading con oro ofrece numerosas ventajas, también presenta ciertas desventajas que los inversores deben considerar antes de incorporarlo a su cartera. Explorar estas desventajas puede ayudar a evaluar mejor los riesgos asociados y tomar decisiones de inversión más informadas.

1. No Genera Rendimiento Pasivo

A diferencia de otros activos de inversión como las acciones o bonos, el oro no produce ningún rendimiento pasivo como dividendos o intereses. La única ganancia potencial proviene del incremento en el valor del metal, lo que significa que los inversores dependen exclusivamente de los aumentos de precios para obtener rentabilidad. Esto puede ser un factor limitante, especialmente para aquellos que buscan ingresos regulares de sus inversiones.

2. Costos de Almacenamiento y Seguridad

Si un inversor decide poseer oro físico, enfrentará el desafío de almacenarlo de manera segura. Esto generalmente implica costos adicionales, como cajas de seguridad en bancos o sistemas de seguridad en el hogar, que pueden ser significativos y reducir las ganancias netas de la inversión en oro. Estos costos de almacenamiento son recurrentes y pueden aumentar con el tiempo.

3. Volatilidad del Precio

Aunque el oro es conocido por ser un refugio seguro, su precio puede ser extremadamente volátil a corto y medio plazo. Factores como cambios en las tasas de interés, la fortaleza del dólar estadounidense, y crisis geopolíticas pueden causar fluctuaciones significativas en el precio del oro. Esta volatilidad puede ser problemática para inversores que no estén preparados o que busquen estabilidad en sus inversiones.

4. Costos de Oportunidad

Invertir en oro también implica costos de oportunidad, especialmente en mercados alcistas donde otras clases de activos, como las acciones, podrían ofrecer rendimientos más altos. Mantener una proporción significativa de oro en una cartera durante estos tiempos puede resultar en perdidas de oportunidades para capitalizar ganancias más significativas de otros activos.

5. Liquidez Variable

Aunque generalmente se considera que el oro es un activo líquido, la facilidad con la que se puede convertir en efectivo puede variar dependiendo del formato del oro (físico, ETFs, acciones mineras) y las condiciones del mercado. Por ejemplo, vender oro físico puede requerir más tiempo y esfuerzo en comparación con la venta de un ETF de oro.

6. Regulaciones y Fiscalidad

La inversión en oro puede estar sujeta a regulaciones específicas y requerimientos fiscales que pueden complicar la compra y venta del metal. Estas regulaciones pueden variar de un país a otro y podrían afectar la rentabilidad total de las inversiones en oro. Además, las ganancias de la venta de oro pueden estar sujetas a impuestos, lo que debe ser considerado en la planificación financiera.

7. Riesgos del Mercado Negro y Falsificaciones

El oro, especialmente en formas físicas como barras o monedas, puede ser objetivo de actividades ilícitas como el robo o la falsificación. Invertir en oro físico requiere diligencia en la verificación de la autenticidad y la procedencia del metal para evitar comprar productos falsificados o implicarse inadvertidamente en transacciones ilegales.

Preguntas Frecuentes (FAQ)

¿Qué es el oro físico y cómo puedo invertir en él?

El oro físico incluye lingotes, monedas y joyería. Puedes invertir en oro físico comprándolo a través de distribuidores certificados o tiendas especializadas en metales preciosos.

¿Qué son los ETFs de oro y cómo funcionan?

Los ETFs de oro son fondos cotizados en bolsa que intentan replicar el comportamiento del precio del oro. Funcionan como una acción y se compran y venden en una bolsa de valores.

¿Es seguro invertir en oro?

El oro es considerado un refugio seguro, especialmente en tiempos de incertidumbre económica, aunque como todas las inversiones, conlleva riesgos que deben evaluarse cuidadosamente.

¿Cómo afectan las tasas de interés al precio del oro?

Generalmente, existe una relación inversa entre las tasas de interés y el precio del oro. Cuando las tasas de interés son bajas, el precio del oro tiende a aumentar, y viceversa.

¿Puedo comprar oro sin poseer el metal físicamente?

Sí, puedes invertir en oro a través de instrumentos financieros como ETFs, fondos mutuos que invierten en oro, certificados de oro, y contratos por diferencia (CFDs).

¿Qué factores debo considerar antes de invertir en oro?

Debes considerar factores como tus objetivos de inversión, tu horizonte de tiempo, la volatilidad del mercado, la diversificación de tu cartera y la situación económica global.

¿Cómo influye la inflación en el precio del oro?

El oro a menudo es visto como una cobertura contra la inflación. Cuando la inflación es alta, el valor del dinero disminuye, pero el oro generalmente mantiene su valor, lo que puede hacer que su precio aumente.

¿Qué es mejor: oro físico o ETFs de oro?

Depende de tus necesidades específicas. El oro físico ofrece seguridad tangible, mientras que los ETFs de oro ofrecen facilidad de negociación y no requieren almacenamiento físico.

¿Cómo puedo empezar a operar con oro?

Puedes comenzar abriendo una cuenta con un corredor que ofrezca operaciones con oro, ya sea en forma de ETFs, CFDs, futuros de oro, o incluso comprando oro físico a través de distribuidores autorizados.

¿Qué riesgos conlleva invertir en oro?

Algunos de los riesgos incluyen la volatilidad del precio del oro, los costos de almacenamiento y seguro si posees oro físico, y el riesgo de liquidez dependiendo de cómo decidas invertir en oro.