¿Alguna vez has escuchado sobre un “split” en el mercado de valores y te has preguntado qué significa realmente para ti como trader o inversor? En este artículo, te llevaremos de la mano a través del concepto de split en la bolsa, por qué ocurre, sus ventajas y desventajas, y cómo puede afectar tus decisiones de inversión. Este conocimiento es fundamental para cualquier persona que esté comenzando en el mundo del trading y quiera entender mejor cómo funcionan los mercados financieros.

¿Qué es un Split en el Mercado de Valores?

Un split en el mercado de valores, también conocido como división de acciones, es una decisión tomada por la junta directiva de una empresa que afecta la cantidad de acciones en circulación, dividiéndolas en una cantidad mayor sin cambiar el capital social de la empresa. Esta operación ajusta el precio de las acciones individualmente pero no altera el valor de mercado total de la empresa ni el valor de las inversiones de los accionistas.

Tipos de Splits

Cuando hablamos de splits en el mercado de valores, es esencial reconocer que existen diferentes tipos, cada uno con sus propias características y objetivos específicos. Estos distintos tipos de splits son herramientas estratégicas que las empresas pueden utilizar para alcanzar diferentes metas, como ajustar el precio de sus acciones, atraer a nuevos inversores o modificar la percepción del mercado sobre la acción. Vamos a profundizar en los tipos de splits más comunes y cómo impactan tanto a la empresa como a los inversores.

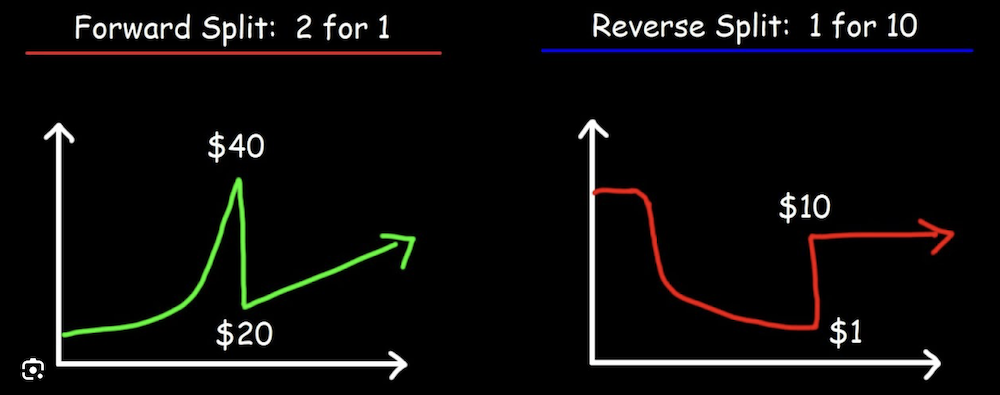

Split Tradicional (Forward Split)

El split tradicional, o forward split, es el tipo más común de split en el mercado de valores. En este proceso, la empresa aumenta el número de acciones en circulación, reduciendo proporcionalmente el precio de cada acción. Por ejemplo, en un split 3:1, un accionista que posea 100 acciones valoradas en 90€ cada una antes del split, pasará a tener 300 acciones valoradas en 30€ cada una después del split. Este tipo de split se realiza generalmente para hacer que las acciones sean más accesibles y atractivas para una gama más amplia de inversores, aumentando así la liquidez del mercado.

Split Inverso (Reverse Split)

El split inverso, o reverse split, es lo contrario de un split tradicional. En este caso, la empresa reduce el número de acciones en circulación, aumentando el precio por acción de manera proporcional. Un ejemplo sería un split inverso 1:10, donde un inversor con 1000 acciones a 1€ cada una, terminaría con 100 acciones a 10€ cada una. Los splits inversos a menudo se realizan para cumplir con los requisitos de cotización de las bolsas de valores, mejorar la percepción del mercado al elevar el precio por acción o reducir los costos asociados con una base de accionistas más amplia.

Split Desproporcionado

Aunque menos común, el split desproporcionado es una variante en la que la proporción de cambio entre el número de acciones antiguas y nuevas no se aplica de manera uniforme a todos los accionistas. Esto puede ser utilizado por la empresa para reestructurar la propiedad accionaria de manera que ciertos grupos de accionistas vean alterada su participación proporcional en la empresa de manera diferente a otros. Este tipo de split es muy específico y se utiliza en circunstancias particulares para alcanzar objetivos corporativos complejos.

Mega Split

El término “mega split” se utiliza a veces para describir un split extremadamente grande, como un split 100:1 o incluso mayor. Aunque raros, los mega splits pueden ser utilizados por las empresas para efectuar un cambio drástico en el precio de sus acciones y la estructura de propiedad. Estos pueden ser empleados en situaciones donde la empresa busca reinventar completamente su base de accionistas y hacer sus acciones extremadamente accesibles.

Ejemplos prácticos de Splits

Explorar diferentes ejemplos prácticos de un split en el mercado de valores puede ayudarnos a entender mejor su impacto desde varias perspectivas: cómo afecta a la empresa, a los inversores individuales, y a la dinámica del mercado en general. A continuación, presentamos tres ejemplos hipotéticos que ilustran distintos escenarios en los que una empresa podría decidir realizar un split y cómo esto podría influir en las decisiones de trading e inversión.

Ejemplo 1: Split Tradicional para Aumentar la Accesibilidad

Situación: La empresa “Tech Innovations” ha visto un crecimiento espectacular en su valor de mercado debido a innovaciones disruptivas en su sector. Sus acciones, que se cotizaban a 800€ cada una, se han vuelto menos accesibles para inversores individuales.

Acción: “Tech Innovations” decide realizar un split 4:1 para hacer sus acciones más accesibles.

- Antes del Split: Un inversor posee 50 acciones, valoradas en 800€ cada una, con un valor total de inversión de 40.000€.

- Después del Split: El inversor ahora posee 200 acciones, con un precio ajustado a 200€ cada una, manteniendo el valor total de inversión en 40.000€.

Impacto: El split aumenta la liquidez de las acciones y las hace más accesibles para un rango más amplio de inversores, potencialmente aumentando la base de accionistas de la empresa.

Ejemplo 2: Split Inverso para cumplir con requisitos de cotización

Situación: “Biotech Explorer”, una empresa en el sector biotecnológico, ha visto disminuir el precio de sus acciones a 0.80€, corriendo el riesgo de ser retirada de la bolsa de valores por no cumplir con el precio mínimo de cotización.

Acción: “Biotech Explorer” realiza un split inverso 1:10 para aumentar el precio de sus acciones.

- Antes del Split: Un inversor posee 10.000 acciones, valoradas en 0.80€ cada una, con un valor total de inversión de 8.000€.

- Después del Split: El inversor ahora posee 1.000 acciones, con un precio ajustado a 8€ cada una, manteniendo el valor total de inversión en 8.000€.

Impacto: El split inverso aumenta el precio por acción, ayudando a “Biotech Explorer” a cumplir con los requisitos de cotización y mejorar la percepción de su valor de mercado.

Ejemplo 3: Mega Split para estimular el interés del mercado

Situación: “Global Retail Giant”, una empresa líder en el sector minorista, busca revitalizar el interés del mercado en sus acciones después de varios años de crecimiento estable pero lento.

Acción: “Global Retail Giant” decide realizar un mega split 100:1, buscando generar titulares y estimular el interés del mercado.

- Antes del Split: Un inversor posee 100 acciones, valoradas en 500€ cada una, con un valor total de inversión de 50.000€.

- Después del Split: El inversor ahora posee 10.000 acciones, con un precio ajustado a 5€ cada una, manteniendo el valor total de inversión en 50.000€.

Impacto: El mega split pone a “Global Retail Giant” en el foco de atención, potencialmente atrayendo a nuevos inversores debido a la percepción de una “nueva oportunidad” en una empresa establecida, y aumentando la liquidez de las acciones.

Razones detrás de un Split

- Hacer las acciones más accesibles: Al reducir el precio por acción, las acciones se vuelven más accesibles para una gama más amplia de inversores, lo que puede aumentar la participación en el mercado y la liquidez de las acciones.

- Señal de éxito: A menudo, un split es interpretado como una señal de que la empresa ha estado funcionando bien y que su precio por acción ha aumentado significativamente. Aunque esta percepción no cambia el valor fundamental de la empresa, puede influir positivamente en la imagen de la empresa.

- Psicología del inversor: Los precios más bajos por acción pueden parecer más atractivos para los inversores, especialmente para los pequeños inversores, debido a la percepción de que las acciones “más baratas” ofrecen un mayor potencial de crecimiento.

Impacto de un Split

A corto plazo, un split puede llevar a un aumento en el interés de compra debido a la percepción de un precio “más bajo” por acción, aunque este efecto puede ser temporal. A largo plazo, el efecto de un split en el precio de la acción dependerá del rendimiento continuo de la empresa y de cómo gestione sus operaciones y crecimiento.

Entender los splits es esencial para cualquier trader o inversor, ya que proporciona una perspectiva más profunda sobre las acciones de la empresa y cómo estas pueden afectar la inversión. Es un concepto clave que refleja tanto la estrategia corporativa como la psicología del mercado, crucial para tomar decisiones informadas en el ámbito del trading.

Los splits suelen realizarse cuando el precio de una acción se ha incrementado sustancialmente y la empresa desea hacer sus acciones más accesibles a los inversores pequeños. Al reducir el precio por acción, sin cambiar el valor de mercado de la compañía, las acciones se vuelven más atractivas para un grupo más amplio de inversores.

Ventajas de un Split:

La realización de un split en el mercado de valores ofrece una serie de ventajas tanto para la empresa que lo ejecuta como para sus inversores. Estos beneficios pueden influir significativamente en la estrategia de inversión de un trader y en la percepción general del valor y accesibilidad de las acciones de la empresa. A continuación, profundizamos en las ventajas de un split.

1. Mayor liquidez de las acciones

Una de las ventajas más destacadas de un split es el aumento de la liquidez de las acciones. Al reducir el precio por acción y aumentar el número de acciones disponibles, se facilita que más inversores compren y vendan las acciones. Esto es especialmente relevante en los mercados donde el volumen de operaciones y la liquidez son indicadores clave del interés y la salud de una acción. La mayor liquidez también puede conducir a una menor volatilidad de los precios de las acciones, ya que las operaciones se pueden ejecutar más rápidamente y con menos impacto en el precio de mercado.

2. Acciones más accesibles para pequeños inversores

Al disminuir el precio por acción, las acciones se vuelven más accesibles para los inversores con menos capital. Esto democratiza el acceso a la inversión en ciertas empresas que, debido a un alto precio por acción, previamente podrían haber estado fuera del alcance de pequeños inversores. Facilitar el acceso a una base más amplia de inversores no solo aumenta la base de accionistas, sino que también puede contribuir a una distribución más equitativa de la riqueza generada por el crecimiento empresarial.

3. Percepción positiva del desempeño de la Empresa

Un split es a menudo interpretado por el mercado como una señal de que la empresa tiene un buen desempeño y expectativas positivas a futuro. Dado que los splits suelen realizarse cuando el precio de una acción ha subido significativamente, pueden ser vistos como un indicativo de salud financiera y confianza en el potencial de crecimiento futuro de la empresa. Esta percepción positiva puede atraer a más inversores, aumentando el interés y potencialmente el precio de las acciones a largo plazo.

4. Mejora del prestigio corporativo

Realizar un split puede mejorar el prestigio corporativo de la empresa. Al hacer que las acciones sean más accesibles y por ende, aumentar el número de accionistas, la empresa puede dar la impresión de ser más popular y más inclusiva. Este efecto de “democratización de la inversión” puede mejorar la reputación de la empresa entre el público en general, los inversores potenciales y los medios de comunicación, lo que a su vez puede tener un impacto positivo en su valoración de mercado.

5. Flexibilidad en las recompensas a los accionistas

Finalmente, los splits ofrecen a las empresas una mayor flexibilidad en la gestión de recompensas a los accionistas, como los dividendos. Al aumentar el número de acciones en circulación, la empresa puede ajustar más fácilmente el importe de los dividendos por acción para gestionar las expectativas y la satisfacción de los accionistas, manteniendo al mismo tiempo un equilibrio financiero sostenible.

Desventajas de un Split

Aunque los splits en el mercado de valores pueden traer varias ventajas tanto para las empresas como para los inversores, también existen desventajas y retos que son importantes considerar. Estas desventajas pueden influir en la percepción del mercado y en las estrategias de los inversores de diferentes maneras. Veamos más detalladamente cuáles son estas desventajas y cómo pueden afectar tanto a la empresa que realiza el split como a sus accionistas.

1. Posible confusión entre los inversores

Un split puede causar confusión, especialmente entre los inversores menos experimentados o aquellos que no siguen de cerca las noticias del mercado. Algunos pueden interpretar erróneamente un split como un cambio en el valor fundamental de su inversión, sin comprender que se trata simplemente de un ajuste en el número de acciones y el precio por acción. Esta confusión puede llevar a decisiones de inversión mal informadas, como vender acciones innecesariamente o interpretar el split como una señal negativa.

2. Costos administrativos y logísticos

Realizar un split implica varios costos administrativos y logísticos para la empresa. Desde la necesidad de modificar la documentación legal y regulatoria hasta la comunicación con los accionistas, los mercados de valores y las entidades reguladoras, cada paso conlleva tiempo y recursos. Además, hay costos asociados con la actualización de los sistemas de trading y contabilidad para reflejar el nuevo número de acciones y el precio ajustado. Estos costos, aunque necesarios para facilitar el split, son una consideración financiera importante para la empresa.

3. Percepción de debilidad o problemas internos

Aunque generalmente se considera que un split es una señal de fortaleza y crecimiento, en algunos contextos puede ser interpretado como un intento de la empresa por hacer parecer sus acciones más atractivas de lo que realmente son. Esto es particularmente cierto si el split se realiza en un momento en que la empresa enfrenta desafíos financieros o problemas operativos. Los inversores perspicaces analizarán las razones detrás del split y podrían interpretarlo como una señal de alarma si no encuentran justificaciones sólidas para el crecimiento futuro.

4. Riesgo de volatilidad a corto plazo

Tras el anuncio de un split, es común observar un aumento en la volatilidad del precio de las acciones de la empresa. Los inversores que intentan capitalizar los cambios percibidos en la accesibilidad y atractivo de las acciones pueden aumentar la demanda, lo que podría llevar a fluctuaciones significativas en el precio de las acciones a corto plazo. Esta volatilidad puede ser perjudicial para los inversores a largo plazo que buscan estabilidad en sus inversiones.

5. Distorsión de los históricos de precios

Un split ajusta el precio histórico de las acciones de la empresa, lo que puede complicar el análisis técnico y la comparación de precios a lo largo del tiempo. Aunque los sistemas de trading y las plataformas de análisis ajustan estos precios históricos para reflejar el split, el cambio puede hacer más difícil para algunos inversores evaluar las tendencias de precios a largo plazo y tomar decisiones informadas basadas en el historial de la acción.

¿Cómo afecta un Split a tus decisiones de Trading?

Entender cómo un split afecta al mercado de valores y a tus decisiones de trading es fundamental para cualquier inversor o trader. Un split, ya sea tradicional, inverso, o de cualquier otro tipo, puede tener implicaciones significativas en la estrategia de inversión, la percepción del valor de una empresa y la psicología del mercado. Veamos en detalle cómo estos eventos pueden influir en tus decisiones de trading y qué consideraciones deberías tener en cuenta.

Percepción del valor de la Empresa

- Impacto Psicológico: Aunque un split no altera el valor fundamental de la empresa, puede influir en cómo los inversores perciben ese valor. Un split tradicional puede crear la impresión de que una empresa es más accesible para inversores con diferentes capacidades de inversión, mientras que un split inverso puede ser visto como un intento de hacer que la acción parezca más “premium” o de cumplir con los requisitos de cotización de una bolsa.

- Expectativas de Futuro: Los splits a menudo son interpretados como señales sobre las expectativas futuras de la dirección de la empresa. Por ejemplo, un split tradicional puede indicar que la empresa espera un crecimiento continuo, lo que podría influir positivamente en las decisiones de inversión.

Estrategias de Trading

- Ajustes en la cartera: Dependiendo de tu estrategia de trading, un split puede requerir que ajustes tu cartera. Por ejemplo, si operas basándote en el precio por acción o en ciertos umbrales de liquidez, un split podría requerir reevaluar tus posiciones.

- Oportunidades de entrada o salida: Los splits pueden crear oportunidades temporales de volatilidad en el precio de las acciones, lo que podría ser aprovechado por traders experimentados para entrar o salir de posiciones de manera ventajosa.

Liquidez y Volatilidad

- Aumento de la liquidez: Un split tradicional puede aumentar la liquidez de las acciones, haciendo más fácil comprar o vender grandes cantidades sin afectar significativamente el precio. Esta mayor liquidez puede ser atractiva para inversores que buscan flexibilidad en sus operaciones.

- Volatilidad a corto plazo: Justo después de un split, es común observar un aumento en la volatilidad del precio de las acciones debido a la reacción del mercado y el ajuste de los inversores a la nueva estructura de precios. Los traders deben estar preparados para esta volatilidad y considerar cómo puede afectar sus estrategias de trading a corto plazo.

Consideraciones Fiscales

- Impacto fiscal: Aunque en muchos casos un split en sí mismo no tiene un impacto fiscal directo, las decisiones de trading que tomes alrededor de un evento de split pueden tener implicaciones fiscales, especialmente si decides vender algunas de tus acciones como parte de un ajuste en tu estrategia de inversión. Es importante considerar estos aspectos y consultar con un asesor fiscal si es necesario.

Preguntas Frecuentes (FAQs)

¿Un split cambia el valor de mi inversión?

No, un split no cambia el valor total de tu inversión. Si tienes una acción que vale 100€ y la empresa realiza un split 2:1, ahora tendrás dos acciones valoradas en 50€ cada una.

¿Por qué una empresa decidiría hacer un split inverso?

Un split inverso reduce el número de acciones en circulación, aumentando el precio por acción. Las empresas lo hacen para cumplir con los requisitos de cotización de las bolsas de valores o para mejorar la percepción del valor de la acción.

¿Es bueno o malo para un inversor cuando una empresa realiza un split?

Generalmente, un split en sí mismo no es ni bueno ni malo. Lo importante es entender las razones detrás del split y cómo puede afectar la percepción del mercado hacia la empresa.