Los Contratos por Diferencia (CFD) en el Trading

Cuando se trata de invertir o realizar trading, los Contratos por Diferencia (CFD) representan una de las herramientas más versátiles y accesibles para los traders, permitiendo operar en mercados financieros globales sin necesidad de poseer directamente los activos subyacentes. Sin embargo, pese a su popularidad, muchas personas aún desconocen cómo funcionan realmente y cuáles son sus ventajas frente a otros instrumentos financieros.

¿Pero qué son exactamente los CFD y cómo pueden beneficiarte en tu estrategia de inversión? Acompáñanos en este viaje por el fascinante mundo de los CFD, donde desvelaremos no solo sus fundamentos esenciales, sino también cómo puedes empezar a operar con ellos de forma sencilla y efectiva, independientemente de si estás dando tus primeros pasos en el mundo del trading o si ya cuentas con experiencia previa y buscas nuevas oportunidades para maximizar tus ganancias.

¿Qué son los CFD en el trading?

Los CFD, o Contratos por Diferencia, son instrumentos financieros que permiten a los traders especular sobre la dirección de los precios de diferentes activos, como acciones, índices, divisas o materias primas, sin necesidad de poseer el activo subyacente. Esto significa que puedes obtener beneficios (o pérdidas) basándote en las fluctuaciones de precios de estos activos, invirtiendo una fracción de su valor total gracias al apalancamiento.

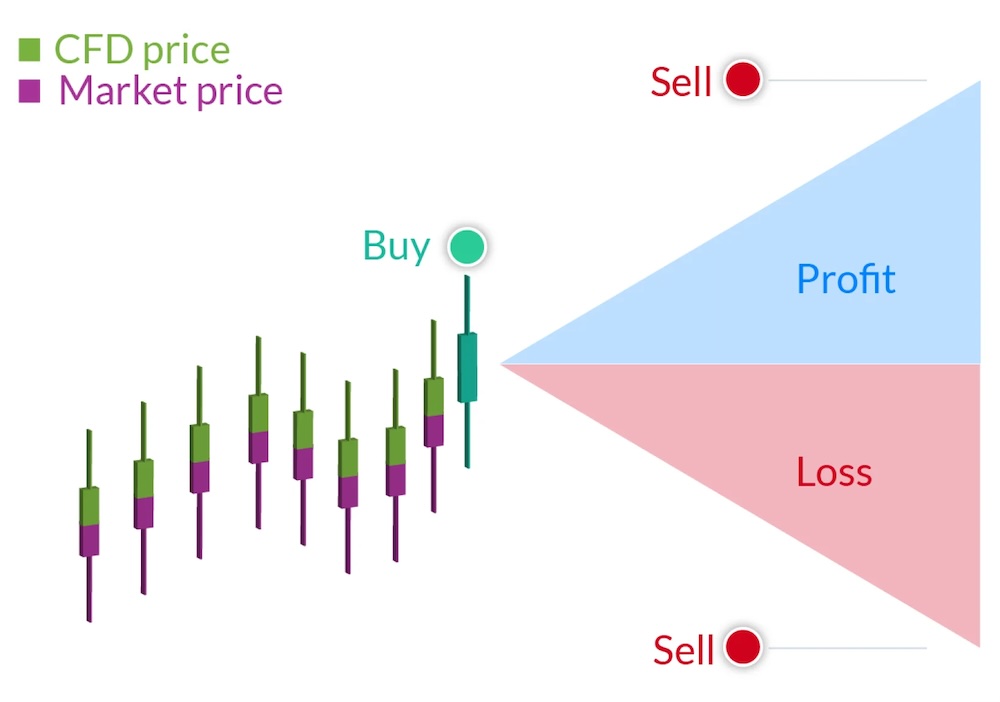

Los CFD se basan en un acuerdo para intercambiar la diferencia en el precio de un activo desde el momento en que se abre una posición hasta que se cierra. Si crees que el precio de un activo va a subir, puedes abrir una posición de compra (ir largo); si crees que va a bajar, puedes abrir una posición de venta (ir corto).

Ventajas de los CFD

- Acceso a mercados globales desde una sola plataforma: Los CFD permiten a los inversores operar en una amplia variedad de mercados internacionales sin necesidad de acceder a múltiples bolsas de valores o plataformas de trading. Esto abre un abanico de oportunidades en acciones, índices, materias primas, y más, todo desde un único punto de acceso.

- Operativa en ambas direcciones (Long y Short): A diferencia de las inversiones tradicionales, donde se beneficia principalmente de las subidas de precios, los CFD permiten obtener potenciales beneficios tanto de los movimientos ascendentes como descendentes del mercado. Esta característica es especialmente valiosa en mercados volátiles o en declive.

- Eficiencia de capital gracias al apalancamiento: El apalancamiento permite a los traders abrir posiciones significativamente más grandes que el capital que tienen disponible. Esto significa que incluso con una pequeña cantidad de capital, es posible obtener un retorno significativo (aunque esto también aumenta el riesgo de pérdidas).

- No hay fecha de vencimiento: A diferencia de otros derivados como las opciones o futuros, los CFD no tienen una fecha de vencimiento predeterminada, lo que permite a los traders mantener sus posiciones abiertas tanto tiempo como lo deseen, siempre y cuando puedan cubrir los costes de financiación nocturna.

Inconvenientes de los CFD

- Riesgo de apalancamiento: Aunque el apalancamiento puede aumentar las ganancias, también amplifica las pérdidas. Los traders pueden terminar perdiendo más de lo que inicialmente invirtieron, especialmente si no utilizan estrategias de gestión de riesgos como órdenes de stop loss.

- Costes de mantener la posición abierta: Si una posición se mantiene abierta más allá del cierre del mercado, se incurre en un coste de financiación nocturna. Estos costes pueden sumarse y reducir significativamente las ganancias o aumentar las pérdidas, especialmente en posiciones apalancadas mantenidas por largos periodos.

- Diferenciales (spreads): Los CFD se comercian con diferenciales, que es la diferencia entre el precio de compra y de venta ofrecido por el broker. Estos spreads pueden variar y afectar a la rentabilidad de las operaciones, especialmente en mercados rápidos o ilíquidos.

- Regulación y protección: Los CFD no están disponibles en todos los países debido a su alto riesgo. Además, la protección del inversor puede variar de una jurisdicción a otra, lo que significa que los traders pueden no tener el mismo nivel de protección que con otros instrumentos financieros.

Estas ventajas y desventajas destacan la importancia de una educación y preparación adecuadas antes de comenzar a operar con CFD. La academia ofrece cursos y formación especializada para asegurarse de que los traders comprendan tanto las oportunidades como los riesgos asociados con estos instrumentos financieros.

Ejemplos prácticos de operativa con CFD

La operativa con Contratos por Diferencia (CFD) puede abarcar una amplia gama de estrategias y mercados, adecuándose tanto a inversiones a corto como a largo plazo. A continuación, profundizaremos con ejemplos prácticos que ilustran cómo los traders pueden utilizar los CFD en diferentes escenarios de mercado.

Ejemplo 1: Operando con CFD en acciones

Imagina que has estado siguiendo la acción de una empresa tecnológica, digamos “TechCorp”, cuyo precio actual es de 100€ por acción. Analizando el mercado, crees que TechCorp está a punto de anunciar un nuevo producto revolucionario que impulsará su precio. Decides abrir una posición larga mediante CFD, comprando 10 CFD de TechCorp a 100€.

- Situación sin apalancamiento: Si el precio de TechCorp sube a 110€ y decides cerrar tu posición, habrías ganado 10€ por CFD, resultando en una ganancia total de 100€ (10€ * 10 CFD).

- Situación con apalancamiento de 10:1: Si usas apalancamiento y el precio de TechCorp sube a 110€, tu ganancia sería de 100€ por CFD, resultando en una ganancia total de 1000€. Sin embargo, recuerda que el apalancamiento también aumenta el riesgo de pérdidas si el mercado se mueve en contra de tu posición.

Ejemplo 2: Especulación sobre índices con CFD

Supongamos que crees que el índice bursátil de tu país, el “Índice X”, actualmente a 10.000 puntos, va a experimentar un descenso debido a inminentes anuncios económicos. Para capitalizar esta previsión, decides abrir una posición corta vendiendo CFD del Índice X.

Si el índice cae a 9.500 puntos y cierras tu posición, habrías obtenido beneficios basados en la diferencia de 500 puntos. La cantidad exacta ganada dependerá del valor por punto que hayas elegido al abrir la posición, demostrando cómo los CFD permiten especular tanto sobre movimientos alcistas como bajistas.

Ejemplo 3: Diversificación con CFD en materias primas

Considera que quieres diversificar tu cartera incluyendo materias primas sin necesidad de comprar físicamente el activo. Estás interesado en el petróleo, cuyo precio crees que aumentará debido a tensiones geopolíticas.

Abres una posición larga en CFD de petróleo cuando el barril está a 50€. Si el precio sube a 55€ y decides cerrar tu posición, tu ganancia sería la diferencia entre estos precios, multiplicada por la cantidad de CFD que hayas comprado. Este ejemplo muestra cómo los CFD permiten a los traders acceder a mercados que de otro modo podrían ser inaccesibles o requerir una inversión significativa.

¿Cómo funciona el apalancamiento en los CFD?

El apalancamiento es una característica distintiva de los Contratos por Diferencia (CFD) y constituye uno de sus principales atractivos, permitiendo a los traders operar con montos significativamente mayores que el capital que efectivamente poseen. Sin embargo, su funcionamiento conlleva tanto oportunidades como riesgos. A continuación, profundizaremos en cómo funciona el apalancamiento en los CFD y lo que significa para tus operaciones.

Funcionamiento básico del apalancamiento

El apalancamiento en el trading de CFD permite a los inversores abrir posiciones en el mercado utilizando solo una fracción del valor total de la operación. Esta fracción se conoce como “margen”. Por ejemplo, si el apalancamiento ofrecido por tu broker es de 10:1, podrías abrir una posición de 10.000€ en el mercado con solo 1.000€ de capital (el margen requerido es del 10%).

Ejemplo detallado de apalancamiento en CFD

Supongamos que decides operar con CFD sobre acciones de una empresa, cuyo precio por acción es de 100€. Sin apalancamiento, comprar 100 acciones requeriría una inversión de 10.000€. Sin embargo, con un apalancamiento de 10:1, solo necesitarías 1.000€ para abrir la misma posición.

- Si el precio de la acción aumenta a 110€, tu ganancia sería de 10€ por acción, es decir, un total de 1.000€ (10€ * 100 acciones). Esta ganancia representa un retorno del 100% sobre tu inversión inicial de 1.000€, gracias al apalancamiento.

- Por otro lado, si el precio de la acción disminuye a 90€, sufrirías una pérdida de 10€ por acción, o un total de 1.000€, lo que equivale a una pérdida del 100% de tu inversión inicial.

Este ejemplo ilustra cómo el apalancamiento puede amplificar tanto las ganancias como las pérdidas.

Riesgos asociados al apalancamiento

- Amplificación de pérdidas: Como se ha visto, el apalancamiento puede incrementar significativamente las pérdidas, al igual que las ganancias. Es posible perder más de lo invertido en una única operación si el mercado se mueve en contra de tu posición.

- Llamada de margen: Si tus pérdidas se acercan al monto de tu margen, el broker puede requerirte que deposites más fondos para mantener abierta tu posición (llamada de margen). Si no puedes cumplir con este requerimiento, el broker puede cerrar tu posición automáticamente, realizando la pérdida.

- Gestión de riesgo: Es crucial implementar una sólida gestión de riesgos, incluyendo el uso de órdenes de stop loss para limitar las pérdidas potenciales, y considerar cuidadosamente el nivel de apalancamiento utilizado en relación con tu tolerancia al riesgo y los objetivos de inversión.

Diferencia entre CFD y mercado subyacente

Diferencias comprando con un CFD (más caro) o directo a mercado con activo subyacente (más barato)

La comprensión de la diferencia entre operar con Contratos por Diferencia (CFD) y participar directamente en el mercado subyacente es esencial para cualquier trader. Esta distinción afecta no solo a la estrategia de inversión, sino también a cómo se manejan las operaciones, el apalancamiento, y los costes asociados. A continuación, desglosaremos de manera detallada estas diferencias para proporcionar una visión clara.

Propiedad del activo

- Mercado subyacente: Al comprar activos directamente en el mercado subyacente, como acciones en una bolsa de valores, se obtiene la propiedad física de esos activos. Esto puede conferir derechos adicionales como dividendos, voto en juntas de accionistas, y la posibilidad de mantener la inversión a largo plazo.

- CFD: Al operar con CFD, no se adquiere la propiedad del activo subyacente. En lugar de ello, se especula sobre la diferencia de precio del activo entre la apertura y el cierre de la operación. Esto permite a los traders beneficiarse de los movimientos de precios sin tener que poseer el activo.

Apalancamiento

- Mercado subyacente: La inversión directa en el mercado subyacente generalmente no ofrece apalancamiento. Esto significa que para comprar un activo, se debe pagar su precio completo. Por ejemplo, para comprar 100 acciones a 100€ cada una, se necesitarían 10.000€.

- CFD: El trading de CFD se caracteriza por ofrecer apalancamiento, lo que permite a los traders abrir posiciones mayores que el capital que poseen. Como se explicó anteriormente, el apalancamiento puede aumentar tanto las ganancias como las pérdidas.

Costes y comisiones

- Mercado subyacente: Operar en el mercado subyacente puede implicar comisiones de corretaje, impuestos sobre transacciones financieras, y otros costes asociados con la tenencia física del activo, como gastos de almacenamiento para materias primas.

- CFD: Al operar con CFD, los traders suelen enfrentarse a spreads (la diferencia entre el precio de compra y venta), y en algunos casos, a pequeñas comisiones de apertura y cierre de operaciones. Además, mantener una posición de CFD abierta más allá de un día puede incurrir en costes de financiación nocturna. Sin embargo, generalmente no hay impuestos sobre transacciones o costes de almacenamiento.

Capacidad para ir corto

- Mercado subyacente: Ir corto en el mercado subyacente puede ser complicado y a menudo implica tomar prestado el activo para venderlo, lo que puede conllevar costes adicionales y limitaciones.

- CFD: Los CFD ofrecen la capacidad natural de abrir posiciones cortas (vender) tan fácilmente como posiciones largas (comprar), permitiendo a los traders beneficiarse de los movimientos de precios tanto al alza como a la baja sin complicaciones adicionales.

Diversificación y acceso a mercados

- Mercado subyacente: La inversión directa en ciertos activos o mercados puede requerir cuentas especiales, estar sujeta a regulaciones estrictas, o implicar inversiones mínimas elevadas.

- CFD: Los CFD proporcionan acceso a una amplia gama de mercados globales, incluyendo acciones, índices, forex, y materias primas, todo desde una única plataforma y sin la necesidad de grandes inversiones iniciales.

CFD en el mercado al contado y el de futuros

Los Contratos por Diferencia (CFD) ofrecen a los traders la oportunidad de especular sobre los movimientos de precios de una amplia gama de activos financieros. Uno de los aspectos más atractivos de los CFD es su flexibilidad, que permite operar tanto en el mercado al contado (spot) como en el de futuros. A continuación, vamos a explorar más a fondo cómo funcionan los CFD en estos dos contextos y qué implica cada uno para los traders.

CFD en el mercado al contado

El mercado al contado se refiere a la compra o venta de un activo financiero para su entrega inmediata. En el contexto de los CFD, operar en el mercado al contado significa que estás especulando sobre el precio actual del activo subyacente, sin ninguna fecha de vencimiento asociada a la operación.

- Características principales:

- Liquidez: El mercado al contado suele tener una alta liquidez, especialmente para activos populares como las principales divisas o acciones.

- Precio: El precio de los CFD en el mercado al contado refleja de cerca el precio actual del activo subyacente en el mercado.

- Costes de financiación nocturna: Si mantienes una posición de CFD al contado abierta más allá del cierre del mercado, se te puede cobrar una tasa de financiación nocturna.

Este tipo de mercado es ideal para traders que buscan aprovechar movimientos de precios a corto plazo y que desean tener la flexibilidad de mantener sus posiciones abiertas tanto tiempo como lo deseen, siempre que puedan cubrir los costes de financiación.

CFD en el mercado de futuros

Por otro lado, el mercado de futuros implica la compra o venta de un activo financiero a un precio acordado, pero con entrega y pago en una fecha futura específica. Los CFD basados en futuros permiten especular sobre el precio futuro de un activo, sin la obligación de tomar o entregar el activo físico.

- Características principales:

- Fecha de vencimiento: A diferencia de los CFD al contado, los CFD sobre futuros tienen una fecha de vencimiento. Esto significa que la posición se cerrará automáticamente una vez que se alcance esta fecha.

- Sin costes de financiación nocturna: Dado que el precio de los CFD sobre futuros ya incorpora el coste del tiempo hasta su vencimiento, no se cobran tasas de financiación nocturna.

- Predicción de tendencias a largo plazo: Estos son particularmente útiles para especular sobre las tendencias de precios a largo plazo de los activos subyacentes.

Los CFD sobre futuros son adecuados para traders e inversores que deseen cubrir sus carteras contra cambios en el mercado o especular sobre la dirección de los precios de los activos a largo plazo, sin preocuparse por los costes de financiación nocturna.

Consideraciones para los traders

Elegir entre operar con CFD en el mercado al contado o en el de futuros depende de varios factores, incluyendo:

- Objetivos de inversión: ¿Estás interesado en capturar movimientos de precio a corto plazo o especular sobre tendencias a largo plazo?

- Tolerancia al riesgo: Los CFD sobre futuros pueden ofrecer una mayor previsibilidad en términos de costes, pero ambos tipos de operaciones conllevan riesgos significativos, especialmente debido al apalancamiento.

- Estrategia de trading: Tu enfoque para el trading, incluyendo cómo gestionas el riesgo y si prefieres posiciones a corto o largo plazo, puede influir en tu elección entre CFD al contado y sobre futuros.

Entender las diferencias entre estos dos tipos de mercados puede ayudarte a tomar decisiones más informadas y a elegir la estrategia que mejor se ajuste a tus necesidades de trading.

Los costes asociados al trading con CFD

Entender los costes asociados al trading con Contratos por Diferencia (CFD) es esencial para cualquier trader, ya que estos pueden afectar significativamente la rentabilidad de tus operaciones. A continuación, exploramos los principales costes que debes tener en cuenta al operar con CFDs.

Spread

El spread es la diferencia entre el precio de compra (ask) y el precio de venta (bid) de un CFD. Es esencialmente el coste de entrada en una operación y afecta a todas las posiciones que abres. Los spreads pueden variar significativamente entre diferentes activos y condiciones de mercado, siendo generalmente más bajos en mercados altamente líquidos.

Comisión

Algunos brokers de CFD pueden cobrar una comisión fija por operación, especialmente cuando se trata de acciones. Esta comisión suele expresarse como un porcentaje del volumen de la operación o como una tarifa fija mínima. Es importante verificar las condiciones específicas de tu broker, ya que las estructuras de comisiones pueden variar.

Coste de financiación nocturna (Swap)

Cuando mantienes una posición de CFD abierta durante la noche, es decir, después del cierre del mercado, tu broker te cobrará un coste de financiación nocturna. Este coste se basa en el apalancamiento utilizado y refleja el costo del capital que el broker te ha prestado para abrir una posición apalancada. La tasa de financiación se calcula generalmente con base en una tasa de referencia (como la tasa LIBOR) más un margen adicional del broker.

Costes de conversión de divisa

Si estás operando con un activo denominado en una moneda diferente a la de tu cuenta, es posible que se aplique un coste de conversión de divisa. Este coste varía según el broker y puede afectar a tu rentabilidad, especialmente si operas frecuentemente con activos en divisas extranjeras.

Costes administrativos

Algunos brokers pueden cobrar costes administrativos por servicios como mantenimiento de la cuenta, emisión de extractos, o acceso a herramientas de trading avanzadas. Aunque no todos los brokers aplican estos costes, es importante estar al tanto de ellos.

Impuestos

Aunque los CFD no suelen incurrir en impuestos como el sello de timbre (en el Reino Unido, por ejemplo), las ganancias obtenidas a través del trading de CFD están sujetas a impuestos sobre las ganancias de capital en muchas jurisdicciones. La forma en que se aplican estos impuestos puede variar según tu país de residencia, por lo que es recomendable consultar a un asesor fiscal.

Consejos para gestionar los costes de trading con CFD

- Elige tu Broker Cuidadosamente: Compara las estructuras de costes de diferentes brokers para encontrar la más competitiva para tu estilo de trading.

- Atención al Spread: Opera en momentos del día con mayor liquidez para beneficiarte de spreads más ajustados.

- Gestiona las Posiciones Nocturnas: Considera cerrar posiciones antes del cierre del mercado si los costes de financiación nocturna erosionarán tus ganancias.

- Planifica tus Operaciones: Ten en cuenta los costes de conversión de divisa y comisiones al planificar tus operaciones, especialmente si operas con activos en mercados internacionales.

- Educación Financiera: Mantente informado sobre los cambios en las condiciones del mercado y políticas de tu broker que puedan afectar los costes de operación.

Entender y gestionar los costes asociados al trading con CFD es crucial para maximizar tu rentabilidad. Al tomar decisiones informadas y planificar estratégicamente tus operaciones, puedes minimizar estos costes y mejorar tus resultados de trading.